本記事ではフードデリバリー各社(UberEats・出前館・Wolt・menu)のインボイス制度への対応方法を紹介し、「インボイス登録の必要性」「登録時のメリット・デメリット」「今準備すべきこと」などを詳しく分かりやすく解説していきます。

インボイス登録しようかどうか迷っているフードデリバリー配達員には必見の内容となります。

インボイス制度とは

インボイス制度の概要を知っておくと、フードデリバリー各社のインボイス制度の対応方法が理解しやすくなるので、まずはインボイス制度について簡単に説明していきます。

インボイス制度とは消費税に関するルール改定であり、そのルール改定の影響を受けるのは主に個人事業主・フリーランスが対象となり、2023年10月1日より実施される制度。

個人事業主とは、個人で経営している小さな会社・お店などが該当し、UberEatsなどのフードデリバリーでの収入を主としている人もその対象となります。

では インボイス制度によってどのようなルール改定が行われるかを説明する前に、まずは現状(インボイス制度導入前)の消費税に関する制度をみていきます。

上の図は配達報酬が300円だった場合のお金の流れとなりまして、現状は報酬の中に消費税が含まれる形となります。

益税とは消費者(フードデリバリー会社)が事業者(配達員)へ支払った消費税が国に納付されず、事業者の手元に利益として残る金額を示す。

本来、事業者(配達員)は消費税を国庫に納付しなくてはいけません。

しかし、消費税が導入された1989年に中小規模の事業者に対する特例措置として それらの消費税を免除することになり、その結果 益税という合法的な利益が生まれるようになりました。

そして、インボイス制度により これまで特例措置が撤廃され、中小規模の事業者もケースによっては消費税を納税する必要があります。

ただ、上記で「ケースによっては」と書いたようにすべてのすべての中小規模の事業者が消費税の納税が義務付けられるわけではありません。

納税が義務付けれられるのは『年間売上が1000万円を超える場合』か『インボイス登録申請をした場合』のどちらかに該当した場合のみとなります。

それであれば「年間売上が1000万円以下でインボイス登録申請をしていない場合は消費税の納税対象外で何も影響を受けない」と思われがちですが、上記の納税条件に該当しない人もインボイス制度の影響を受ける可能性があります。

そうした、インボイス制度適用後の影響については次の「インボイス制度 導入後の事例」で解説していきます。

インボイス制度においてすべての人・企業が免税事業者・課税事業者のいずれかに分類されることになり、それぞれの意味は以下となります。

- 免税事業者 … 年間売上が1000万円以下でインボイス登録申請をしていない人

- 課税事業者 … 年間売上が1000万円を超えるか、インボイス登録申請済みのどちらかに該当した人

この免税事業者・課税事業者という単語はインボイス制度を語る上で頻繁に出てくるもので、本記事にいおいても後述する各フードデリバリー会社の事例でも使用するので覚えておいてください。

先程インボイス導入は益税という特例措置を撤廃し平等に税を納めるためと言いましたが、実は2023年2月の国会で「消費税は預かり金ではないため、益税は存在しない」ことを政府が認めたという事案があります。

この事案については新聞・テレビなどのメディアでは報じられていないため世間的には余り知られておらず、一説ではインボイス制度の導入は将来的の消費税アップのための布石とも言われています。

ただ、本当のインボイス制度導入の意図は明らかにはなっておらず、それを追求することは本記事の趣旨とはことなるので、一旦ここでは益税が存在しているという体で話を進めていきます。

本記事はフードデリバリー配達員向けの情報であることからインボイス制度自体については深く掘り下げてはいきません。

よりインボイス制度について詳しく知りたいという人はマネーフォワードクラウドが作成した『インボイス制度パーフェクトガイド』がおすすめです。

こちらは無料でダウンロード可能なので、よりインボイス制度について知りたいという方はこれで学習してみてはいかがでしょうか。

インボイス制度 導入後の事例

ここではインボイス制度導入後の消費税の納税方法について、フードデリバリー業界の事例を交えて解説していきます。

フードデリバリー業界においての納税方法のパターンは大きく分けて3パターンあり、具体的に事業者(配達員)への対応がどうなるかを各パターン毎に解説していきます。

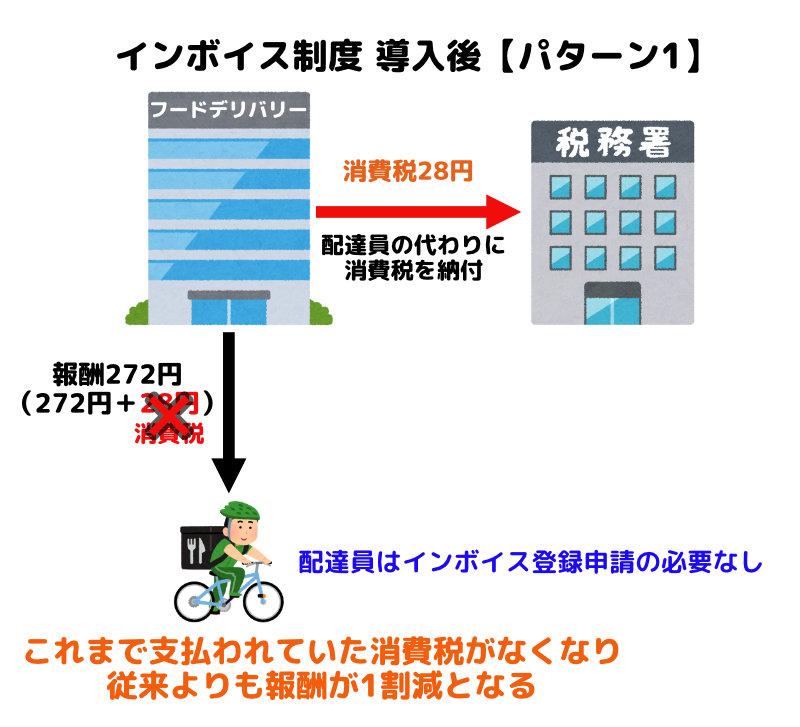

事例【パターン1】

パターン1はフードデリバリー会社が配達員の代わりに納税する方式で、配達員はインボイスに関する手続きは一切不要で これまで通り配達を続けることができます。

ただし、配達員の代わりに納税する分の金額は報酬から差し引かれるので、配達員の報酬は実質1割減となってしまいます。

尚、フードデリバリー会社から税務署に納付する金額は厳密に言うと配達員に支払った消費税分の金額をそのまま納付するわけではありません。

実際は、これまで配達員に支払った消費税分が減税対象となっていたものが インボイス制度開始後は減税対象外となり、これによって国へ納付する税金が増え結果的にフードデリバリー会社の利益が減ることになります。

このことからフードデリバリー会社が配達員に支払った消費税を納付するという表現は厳密には異なるわけですが、ここでは分かりやすくするために、敢えて配達員に払った消費税と同額の表記にしていることをご了承ください。

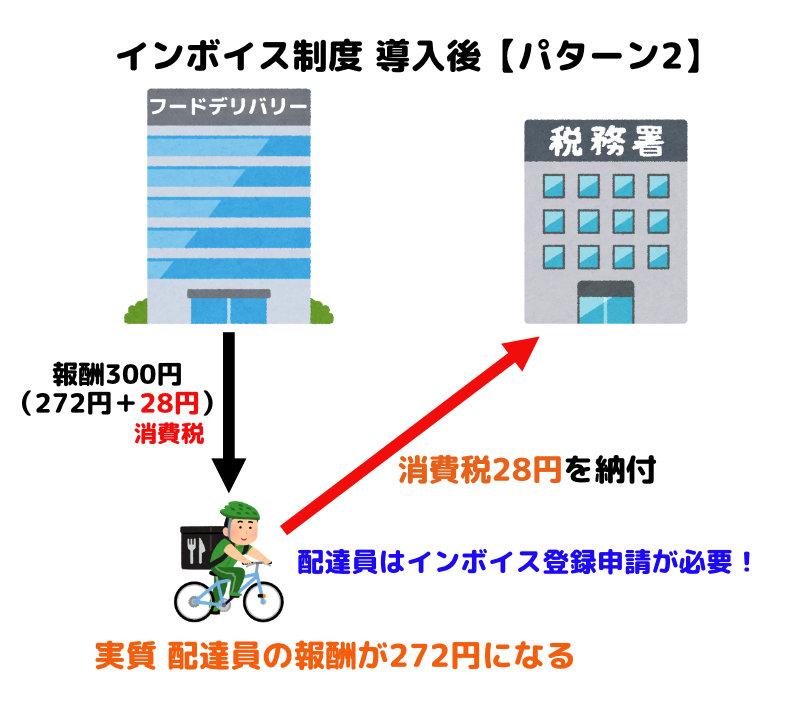

事例【パターン2】

パターン2は配達員自身が納税する方式で、フードデリバリー会社はこれまで通り消費税を含む報酬を払い、配達員は貰った分の消費税を納付しなくてはいけません。

このパターンでポイントとなるのは、配達員はインボイス(適格請求書)を発行する必要があることです。

インボイス(適格請求書)とは、国が定めた事項が記載された請求書・納品書・領収書などの書類のことを示し、仕入税額控除の適用を受けるために必要な書類となる。

インボイス制度実施後は、インボイス(以下 適格請求書)を発行していない事業者(配達員)と取引した場合に、その会社に支払った消費税は減税の対象外となるため、結果的に消費税を支払う側の会社(フードデリバリー会社)は損をしてしまいます。

そうなるとフードデリバリー会社は損失を抑えるために、適格請求書を発行できる配達員とだけ取引をすることになり、配達員は配達業務継続のために 適格請求書が発行できるようにする必要があります。

そして、適格請求書を発行するためにはインボイス登録申請が必要になります。

これらの仕組みをひとまとめにしたものをインボイス制度(適格請求書等保存方式)と呼びます。

このパターン2は配達員にとっては最も手間がかかる方式であり、できればこうなって欲しくないのが本音でもあります。

ただし、パターン2の場合は条件によっては国に納付する消費税の金額を抑えることも可能なため、パターン1よりもトータル報酬はやや高くなるので、デメリットだらけではありません。

※インボイス制度についてより詳しく知りたい方は【国税庁ホームページ インボイス制度の概要】 をご確認ください。

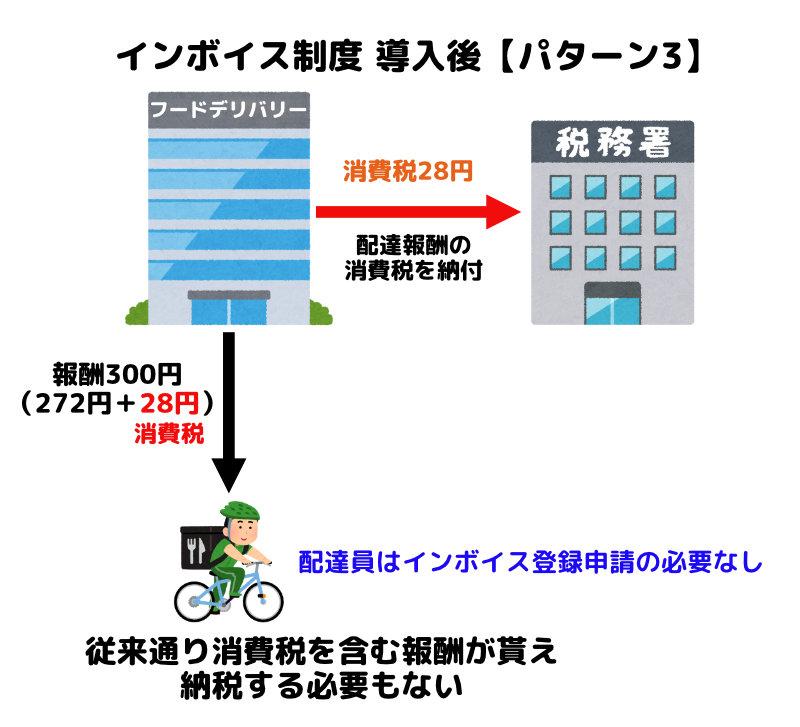

事例【パターン3】

パターン3は基本的にインボイス制度導入前と同じ方式で、配達員はこれまで通り消費税を含めた報酬をもらい 貰った分の消費税は自分の利益となります。

このパターン3が配達員にとっては理想のパターンであり、インボイス登録申請等の手続きなしでフードデリバリー業務も継続することができます。

その変わりフードデリバリー会社は配達員に消費税を払った上に 国にも配達報酬の消費税を納付することになり、

尚、フードデリバリー会社から税務署に納付する金額は厳密に言うと、【パターン1】と同様に配達員に支払った消費税分の金額をそのまま納付するわけではありません。

フードデリバリー会社側の消費税支払いの詳細については本記事では省略させてもらいます。

厳密に言うとフードデリバリー会社側は配達員に支払った分の消費税は減税の対象ではなくなるため、UberEats自身はインボイス導入前よりも利益が減ることになりますが、これらの仕組みの詳細については本記事では省略させてもらいます。

各社の方針・対応方法

ここではフードデリバリー各社のインボイス制度への方針及びそれに対しての適切な対応方法を解説していきます。

尚、本記事で紹介するフードデリバリー会社は以下の4社となります。

UberEatsの場合

ここではUberEatsのインボイス制度に関する以下の内容を解説していきます。

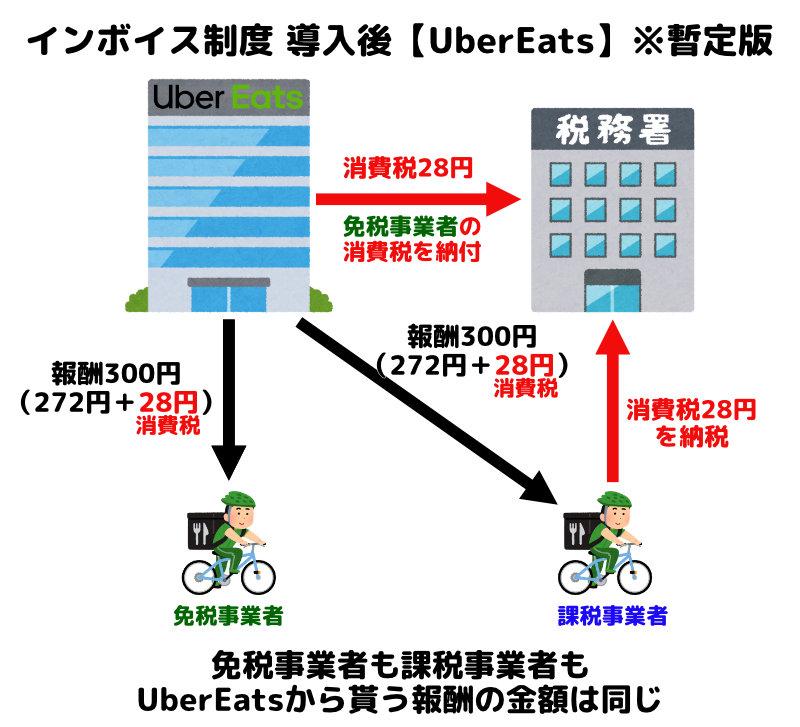

インボイス制度導入後の事例

UberEatsのインボイス制度導入後の配達報酬の流れについては、現段階では『インボイス制度 導入後の事例【パターン3】』に該当する可能性が高くなります。

パターン3に該当すると考えられるのは以下のUberEatsからのインボイスに関する通知内容があったからです。

Uber Eats Japan合同会社は、インボイス制度が発効した後も当面の間、配送料に関する算定方式について、インボイス制度をご利用されない配達パートナーの方との取引によって当社に生じ得る追加コストを調整するための変更(配送料から消費税相当額を除く等)は行わない方針です。

そして、これらの内容を踏まえて 図に示したものが以下となります。

※現段階で不明確な部分もあることから「暫定版」としています。

UberEatsは免税事業者・課税事業者のいずれにも消費税を含めた報酬を支払いますが、UberEats側が国へ納める消費税は免税事業者分のみとなり、課税事業者の消費税は課税事業者の配達員自らが納税する仕組みとなります。

このことからUberEats側からするとできるだけ多くの配達員が課税事業者(インボイス登録申請をしている人)が望ましい形となります。

では、配達員側としては免税事業者・課税事業者のどちらの方がお得なのか、これについては次の項目で解説していきます。

インボイス登録の必要は?

結論から言うと、UberEats配達員はインボイス登録する必要はありません。

UberEatsの場合は免税事業者・課税事業者いずれも貰える報酬は金額は同じですが、課税事業者(インボイス登録した人)については納税義務が生じることからインボイス制度導入前よりも消費税分の報酬が減額することになります。

このことから課税事業者は免税事業者に比べて手元に残る報酬金額が下がることになるのでUberEats配達だけで見れば免税事業者の方が得することになります。

ただ、インボイス登録すると絶対に損するとは言い切れない可能性もあります。

UberEatsから見れば配達員が課税事業者であってくれた方が利益が出る訳で、別の形で課税事業者を優遇するかもしれません。

優遇されそうなのが『配達報酬』『リクエスト通知の来やすさ』『日跨ぎクエスト金額』などです。

この中で個人的に優遇してきそうなのが『リクエスト通知の来やすさ』『日跨ぎクエスト金額』で、課税事業者の方が注文が来やすかったり・毎週のクエストが当たりであることが多いということ無きにしも非ずかと。

「配達報酬」についてもUberEatsはダイナミックプライシングなので免税事業者と課税事業者で変えることも可能ですが、わざわざ違う報酬にするぐらいなら最初から低水準の方に統一してきそうなので これはあり得ないかと。

ただし、これらの「優遇される」というのは私個人の憶測であり、実際にところは免税事業者であろうが課税事業者であろうがまったく同じ対応をしてくるのではないでしょうか。

これらのことからUberEatsメインで稼働している配達員の人はインボイス登録しない方が無難かと。

必要な手続き

ここではインボイス制度導入にあたって、UberEats上で必要な手続き・設定を紹介していきます。

まず、インボイス登録しない人については、現時点では手続き・設定は不要です。

次にインボイス登録申請した人・する人については、UberEatsへ適格請求書の登録番号を申請(インボイス登録番号申請)する必要があります。

このUberEatsへの適格請求書の登録番号申請についてはすでにすでに適格請求書発行事業者の登録(インボイス登録申請)が済んでいる人が対象であり、これからインボイス登録をしようと思っている人は登録申請が完了してから実施する必要があります。

そして、UberEatsへ適格請求書の登録番号(インボイス登録番号)を申請する手順は以下となります。

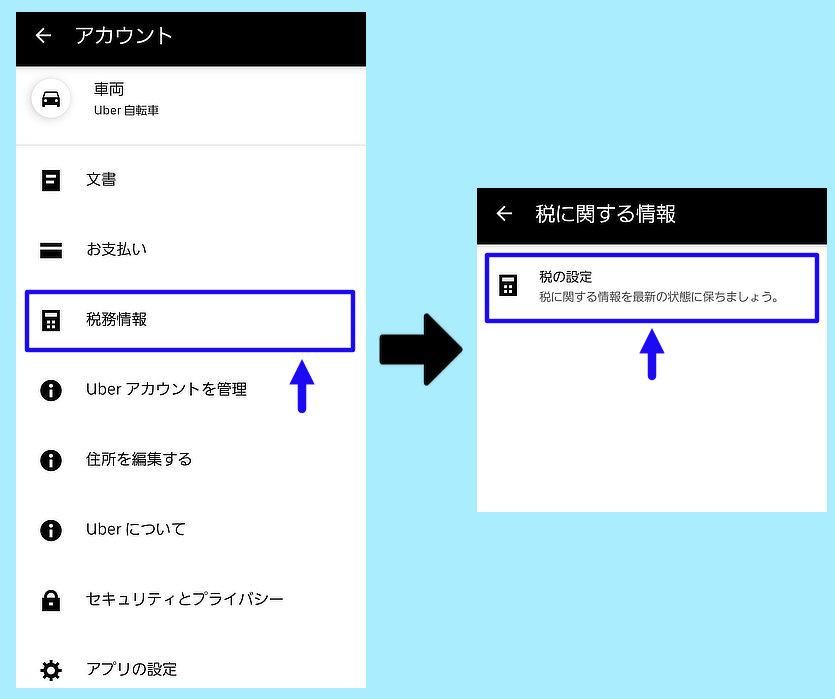

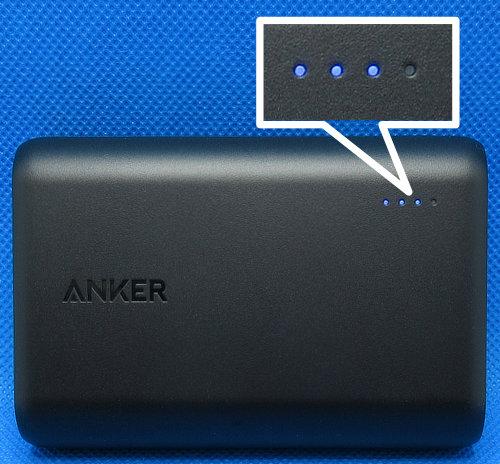

UberDriverアプリを起動して、画面左上の「三」をタップして、「アカウント」をタップします。

アカウント画面で「税務情報」をタップして、「税の設定」をタップします。

国税庁に提出した適格請求書発行事業者の各種登録情報を入力し、最後に「送信」をタップします。

くれぐれも登録番号の入力をお忘れなく。

これでUberEatsへのインボイス登録番号の申請は完了となります。

インボイス登録をした人は上記手続きをできるだけ早く行うようにしてください。

(これからインボイス登録する人はインボイス申請登録完了後に上記手続きを実施)

出前館の場合

ここでは出前館のインボイス制度に関する以下の内容を解説していきます。

インボイス制度導入後の事例

出前館のインボイス制度導入後の配達報酬の流れについては、現段階では『インボイス制度 導入後の事例【パターン3】』に該当する可能性が高くなります。

パターン3に該当すると考えられるのは以下の出前館からのインボイスに関する通知内容があったからです。

株式会社出前館では、インボイス制度が開始した後も当面の間、消費税に対する対応は変更いたしません。

インボイス制度を利用しない配達員様の報酬に対しても、消費税相当分を調整する等の対応は行わない方針です。

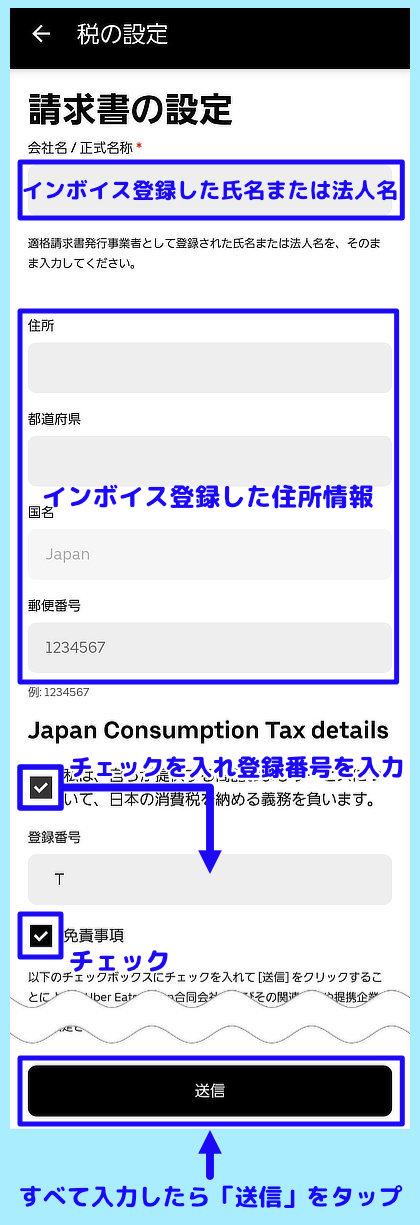

そして、これらの内容を踏まえて 図に示したものが以下となります。

※現段階で不明確な部分もあることから「暫定版」としています。

上記のケースの場合、免税事業者・課税事業者のいずれにも消費税を含めた報酬を支払いますが、出前館側が国へ納める消費税は免税事業者分のみとなり、課税事業者の消費税は課税事業者の配達員自らが納税する仕組みとなります。

このことから出前館側からするとできるだけ多くの配達員が課税事業者(インボイス登録申請をしている人)が望ましい形となります。

インボイス登録の必要は?

結論から言うと、出前館配達員はインボイス登録する必要はありません。

出前館の場合は免税事業者・課税事業者いずれも貰える報酬は金額は同じですが、課税事業者(インボイス登録した人)については納税義務が生じることからインボイス制度導入前よりも消費税分の報酬が減額することになります。

このことから課税事業者は免税事業者に比べて手元に残る報酬金額が下がることになるのでmenu配達だけで見れば免税事業者の方が得することになります。

ただ、インボイス登録すると絶対に損するとは言い切れない可能性もあります。

出前館から見れば配達員が課税事業者であってくれた方が利益が出る訳で、別の形で課税事業者を優遇するかもしれません。

優遇されそうなのが『配達オファーの来る頻度』です。

『配達オファーの来る頻度』を取り上げた理由は、2023年7月頃から著しく配達品質が低い配達員に対してオファーを抑制させた事例があるからです。

上記のオファー抑制の事例に関しては課税事業者

このオファーの抑制がインボイスのケースでも適用されたとなると、課税事業者が優遇されるというよりは免税事業者が冷遇されるということになります。

ただ、これを本当に実行するのであれば出前館からも正式な発表があると思うので、インボイス開始までに何も通知がなければ 免税事業者であろうが課税事業者であろうがまったく同じ対応をしてくるのではないかと。

これらのことから出前館メインで稼働している配達員の人はインボイス登録しない方が無難かと。

必要な手続き

ここではインボイス制度導入にあたって、出前館で必要な手続き・設定を紹介していきます。

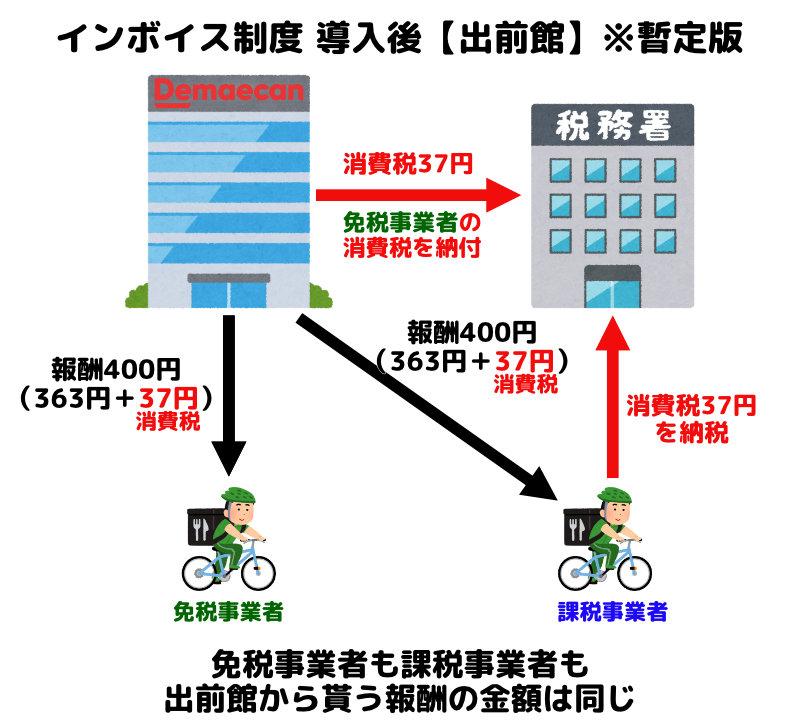

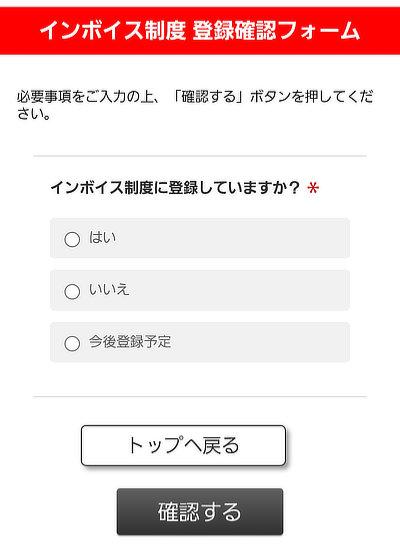

出前館はインボイス登録申請をしているしていないに関わらず全配達員 回答する必要があります。

インボイス制度 登録に関する回答は出前館マイページの以下の登録確認フォームで2023年9月29日(金)までに入力する必要があります。

すでにインボイス登録申請が完了している方は、「はい」を選択し登録番号・登録時の氏名 入力をできるだけ早めに済ませておきましょう。

まだインボイス登録申請をしていない方は「いいえ」か「今後登録予定」のいずれかを選択するわけですが、インボイス登録をするつもりがない人でも とりあえず「今後登録予定」を選択することを推奨します。

また、「回答は期日ギリギリまでしない」という人はマイページログインだけは先に済ませておくことおすすめします。

マイページへのログインは手順が少々ややこし、ここでは説明しきれないボリュームでもあり、詳しい手順は別記事[出前館アプリ 各種設定・設定変更方法]の『マイページ ログイン方法』にて詳しく説明していますので、そちらをご参照ください。

Woltの場合

ここではwoltのインボイス制度に関する以下の内容を解説していきます。

インボイス制度導入後の事例

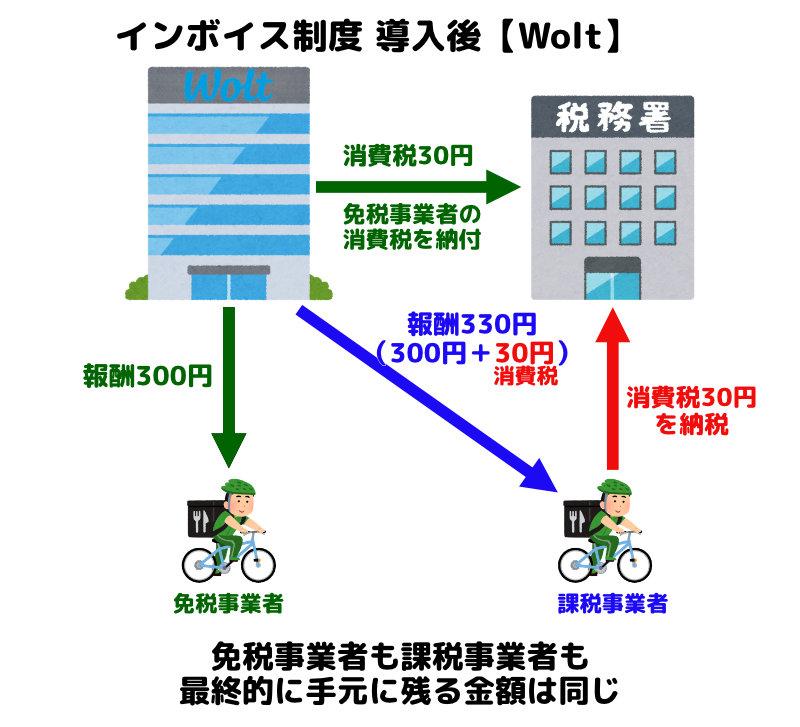

Woltのインボイス制度導入後の流れについては、インボイス制度 導入後の事例【パターン1】と【パターン2】の複合型の形式となり、図に示したものが以下となります。

免税事業者に対しては消費税を含まない報酬を支払い、消費税はWolt側で納付してくれます。

そして、課税事業者に対しては消費税を含んだ報酬を支払い、配達員自身が配達報酬に対する消費税を納税する必要があります。

このことからwoltは免税事業者と課税事業者とで対応が異なる形となります。

インボイス登録の必要は?

Woltは免税事業者と課税事業者とで対応が異なり いずれも手元に残る金額は同様に見えますが、実のところ課税事業者の方が最終的に貰える金額増えることになります。

インボイス制度には「経過措置(2割特例)」「簡易課税」といった納付する消費税を軽減するための軽減措置が設けられています。

本記事では軽減措置に関する詳細説明は省略しますが、これらの軽減措置によって実際に納付すべき消費税は減額されるのでWoltから貰った消費税の一部は手元に残ることになります。

このことから「Woltだけで稼働」、もしくは「Woltの報酬比重が多い人」はインボイス登録申請をおこない課税事業者になった方が得する形となります。

必要な手続き

ここではインボイス制度導入にあたって、Woltで必要な手続き・設定を紹介していきます。

Woltはインボイス登録申請している人のみ、Woltへインボイス管理番号を提出する必要があります。

注意して欲しいのが提出期限が7月31日(月)となっていることです。

7月31日以降も受付自体はしていますが期日をすぎて提出した場合は2023年10月からの消費税対応に遅れが生じることがあるので、すでにインボイス登録申請が完了している人は早急に申し込むようにしてください。

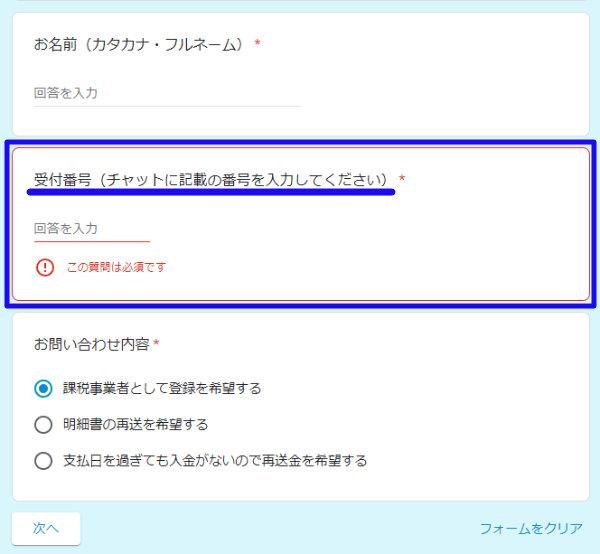

そして、インボイス管理番号の提出は以下のWolt管理番号提出フォームからおこなう必要があります。

上記の提出フォームに取得したインボイス管理番号を入力して送信すれば良いのですが、ここでも一点注意することがあります。

一度提出フォームを開き入力内容を確認して頂くと分かるのですが、提出フォームの中で「受付番号」の入力が必要で この番号はインボイスとはまったく関係がない番号で これを入力しないと先に進めません。

受付番号が不明な方はWoltドライバーアプリを起動し、メニュー画面から「サポート」→「メッセージを送信」を選択しチャット画面を開いた後に、「その他」→「その他の問題」で受付番号を確認するようにしてください。

menuの場合

ここではmenuのインボイス制度に関する以下の内容を解説していきます。

インボイス制度導入後の事例

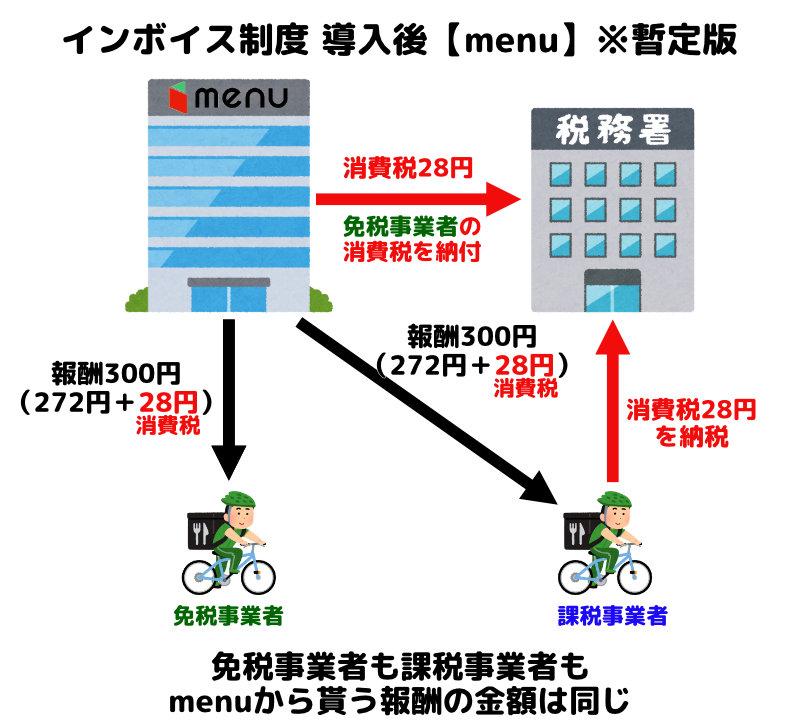

menuのインボイス制度導入後の配達報酬の流れについては、現段階では『インボイス制度 導入後の事例【パターン3】』に該当する可能性が高くなります。

パターン3に該当すると考えられるのは以下のmenuからのインボイスに関する通知内容があったからです。

menuでは、インボイス制度が開始した後も、適格請求書発行事業者登録を行わないクルー(配達員)の皆さまに対して、配達報酬から消費税相当額分を減額してお支払いする対応は行わない方針です。

そして、これらの内容を踏まえて 図に示したものが以下となります。

※現段階で不明確な部分もあることから「暫定版」としています。

menuは免税事業者・課税事業者のいずれにも消費税を含めた報酬を支払いますが、menu側が国へ納める消費税は免税事業者分のみとなり、課税事業者の消費税は課税事業者の配達員自らが納税する仕組みとなります。

このことからmenu側からするとできるだけ多くの配達員が課税事業者(インボイス登録申請をしている人)が望ましい形となります。

では、配達員側としては免税事業者・課税事業者のどちらの方がお得なのか、これについては次の項目で解説していきます。

インボイス登録の必要は?

結論から言うと、menu配達員はインボイス登録する必要はありません。

menuの場合は免税事業者・課税事業者いずれも貰える報酬は金額は同じですが、課税事業者(インボイス登録した人)については納税義務が生じることからインボイス制度導入前よりも消費税分の報酬が減額することになります。

このことから課税事業者は免税事業者に比べて手元に残る報酬金額が下がることになるのでmenu配達だけで見れば免税事業者の方が得することになります。

ただ、インボイス登録すると絶対に損するとは言い切れない可能性もあります。

menuから見れば配達員が課税事業者であってくれた方が利益が出る訳で、別の形で課税事業者を優遇するかもしれません。

優遇されそうなのが『配達報酬』『リクエスト通知の来やすさ』です。

『配達報酬』に関しては、7月下旬からダイナミックプライシングが適用されることになり、同じ配達案件でもmenu側で配達員ごとに報酬を変えるということも可能になります。

次に『リクエスト通知の来やすさ』については、課税事業者の方が注文依頼が来やすくなるということがあるかもしれません。

現状でも配達員によって注文の来やすさが異なるように見受けられるので、menuなら配達員ごとに注文依頼の来る頻度を変えてくる なんてことも…

ただし、これらの「優遇される」というのは私個人の憶測であり、実際にところは免税事業者であろうが課税事業者であろうがまったく同じ対応をしてくるのが妥当かと。

これらのことからmenuメインで稼働している配達員の人はインボイス登録しない方が無難かと。

必要な手続き

ここではインボイス制度導入にあたって、menu上で必要な手続き・設定を紹介していきます。

まず、インボイス登録しない人については、現時点では手続き・設定は不要です。

次にインボイス登録申請した人・する人については、menu配達アプリのマイページ画面の「登録番号申請」をタップしてインボイス登録番号を入力する必要があります。

現時点では入力期日は設けられていませんが、インボイス登録申請済みの人はできるだけ早く入力しておくことをおすすめします。

まとめ

ここでは上記で紹介した各社ごとのインボイス制度の対応方法を総括し、「インボイス登録した方が良いのか?」「インボイス登録のメリット・デメリット」について解説していきます。

インボイス登録はすべきか?

インボイス登録すべきか否かは どのフードデリバリー会社の報酬が最も多いかで決めるのが最善かと思われます。

Woltの報酬比重が多い人はインボイス登録をした方が良く、それ以外のUberEats・出前館・menuの報酬比重が多い人はインボイス登録をしない方が良いということになります。

ただ、個人的な見解で言わせてもらうと、Wolt云々関係なしに2023年はインボイス登録せずに、2024年になってから登録すべきか否かを考えるべきかと。

2024年になってからインボイス登録すべきかを考える理由は3つあり、1つ目は確定申告の手間です。

2023年度中にインボイス登録してしまうと、2024年の確定申告時にインボイス登録日以降の収入分については消費税の申告が必要となります。

仮に2023年10月にインボイス登録した場合は、10・11・12月分の消費税申告が必要となり、期間は3か月なので金額的な負担はそれほどないのですが、確定申告作業の手間が増えてしまい そこで時間を食われてしまいます。

2つ目の理由は、各社の動向を見るためです。

今のところ、各社すべてがインボイス登録有無に関わらず配達員への待遇(注文の入りやすさなど)は変わらないと告知されています。

(ここではWoltの報酬についてはスルーしていきます)

しかし、いざインボイス制度が始まってみるとインボイス登録者の方が「注文が入りやすい」「報酬単価が高い傾向にある」など ということが起きるかもしれません。

個人的にはそういった待遇を変えることはないと思っていますが、絶対にないとも言い切れません。

そうした待遇の違いがあるかどうかを調べて、もし待遇の違いがあると分かってからインボイス登録するかどうかを改めて検討すれば良いかと思われます。

3つ目の理由は、一度インボイス登録すると すぐには取り消せないからです。

インボイス登録申請をして課税事業者になってしまうと2年間辞めることができません。

このため、消費税負担がしんどかったり 事務処理が面倒くさかったりして「やっぱり免税事業者に戻したい」と思っても すぐに戻すことはできません。

こうした理由から2023年度中は各社の動向をチェックし、2024年になった時に改めて登録すべきかどうかを判断するのがベストかと。

インボイス登録は必ずしも2023年10月までにおこなう必要はなく、2023年10月以降でもおこなうことは可能です。

「様子見したまま10月を過ぎてしまった」「課税事業者が優遇されていることが分かった」といった場合は、後からインボイス登録も可能です。

ただ、一点注意して欲しいのはインボイス登録が遅れた場合、フードデリバリー各社がすぐに対応してくれない可能性があります。

何かしらの理由でインボイス登録が殺到してフードデリバリー各社の対応が遅くなるということもあり得るので、インボイス登録しない人でも将来登録するかもしれないことを想定して、登録手順などは把握しておくのもありかもしれません。

インボイス登録はデメリットだらけ?

トータルで考えるとフードデリバリー稼働メインの人はインボイス登録をしない方が得策とも言えますが、インボイス登録はデメリットだらけなのでしょうか?

Woltのような免税事業者と課税事業者で報酬が異なるケースではインボイス登録した方がメリットはありますが、それ以外のフードデリバリーでは報酬額は今よりも減るわけでインボイス登録はデメリットになってしまいます。

しかし、インボイス登録することは皆さんが思っているほどデメリットが大きいわけではありません。

インボイス制度には「経過措置(2割特例)」「簡易課税」といった納付する消費税を軽減するための軽減措置が設けられています。

軽減措置に関する詳細説明は省略しますが、これらの軽減措置によって実際に納付すべき消費税は減額されるので一般的に思われているほど手元に残る金額が減るというわけではありません。

とは言え、手元に残る金額が減ることには変わらないわけで、やはりインボイス登録はデメリットであることは変わりませんが、一部では「課税事業者(インボイス登録者)はフードデリバリー会社から優遇される?」という憶測も存在します。

その優遇されると言われている内容については次の項目で解説していきますが、それらが本当に適用されたとなればインボイス登録はデメリットばかりどころかメリットの方が大きくなります。

インボイス登録者は優遇される?

今回紹介した各社のインボイス制度の事例通りに進むとすればUberEats・出前館・menuにとっては課税事業者(インボイス登録者)の方がありがたい存在となります。

そうなれば、「課税事業者は配達報酬・注文の入りやすさなどで優遇されるのでは?」と思う方もいるのではないでしょうか。

私が思うに課税事業者への優遇はないという結論で、その理由は以下となります。

配達報酬の優遇については各社の「インボイス登録の必要は?」の項目で説明したように、わざわざ免税事業者と課税事業者とで違う報酬にするぐらいなら最初から低水準の方に統一した方が都合が良く、すでに配達報酬については対策済みとも思えます。

その対策済みというのは各社の直近の報酬改定であり『UberEatsは5月29日に』『出前館は8月1日から』『menuは7月27日から』変更があり、実はこの報酬改定がインボイスでの減益を考慮しての値下げではなかったのかと思っています。

注文の入りやすさの優遇については、配達員ごとに変えたとしてもUberEats・出前館・menu側にとってはメリットもなく、むしろシステムを変更したり管理したりする手間が増えるだけでデメリットだらけにも思えます。

こうした理由からインボイス制度が開始されても免税事業者と課税事業者への対応は何も変わらないのではないでしょうか。

ただし、絶対に課税事業者は優遇されないとも言い切れないので、そうした不安がある人は敢えてインボイス登録するのもありかもしれません。

もし、フードデリバリー各社から「課税事業者に対しては優遇します」と公表があったのであれば優遇内容にもよりますが、消費税を納付するデメリットを考慮してもインボイス登録した方が良いかもしれません。

今すべきことは

ここでは、まだインボイス登録申請していない人・登録申請すべきかどうか迷っている人向けに「今すべきこと」を紹介していきます。

まず今すべきことの1つ目は、インボイス登録する基準及び最終判断日を決めておくことです。

自分の中で「どのラインを越えたらインボイス登録する」「最終的に何月何日までに登録するかどうか決める」と予め決めておくと判断しやすくなります。

具体例として「各社から課税事業者に対して優遇措置があることが発表されたらインボイス登録する」、「Woltが直前で更なる報酬改定で収入減となったのであればインボイス登録は見送る」などです。

更にインボイス制度導入後の予想報酬を調べておき、より具体的な基準を決めておけば更に判断もしやすくなります。

ちなみに登録すべきか否かの最終判断日は2023年9月中旬ぐらいが適切かと。

ただ、基準を決めて判断するためにも次の事項も重要となってきます。

その重要となる今すべきことの2つ目は、今後のインボイスに関する情報を的確に収集することです。

現状、フードデリバリー各社からは大方の情報は発信させていますが、今後も追加で新たな情報が発表される可能性もあります。

国からも もしかしたらインボイス制度に関しての新たなお知らせがあり、 それがインボイス登録するかどうかの判断材料になることもあります。

そうした総合的な情報を元に、最終的にインボイス登録するかどうかを判断するのが良いかと。

インボイスに関する続報は本記事でも追って紹介していくので、他所から情報収集が面倒くさいという方は本ページをブックマークして頂ければと思います。

それと、これは今すぐにすべきことではありませんが、将来的にインボイス登録する可能性も考慮して、確定申告の準備をしておくことをおすすめします。

インボイス登録しないにしても普段から収支をこまめに記録しておけば、いざ確定申告の時期になっても慌てずスムーズに対応できるようになります。

そうした事務処理を助けれてくれるのが各種会計ソフトで、メジャーで使いやすくおすすめなのが「freee」「弥生会計」「マネーフォワード」です。

それぞれ、無料で使用する際に機能制限や期間制限など設けられていますが、いずれも操作を確かめる上では無料で使用できるので、これまで会計ソフトを使ったことがないという方はこれを機に試してみると良いかもしれません。

\ まずはfreeeに無料登録 /

\ すべての機能が使えて無料 /

\ 1ヵ月無料トライアル実施中! /

インボイス制度パーフェクトガイド 無料ダウンロード可能!

最後に

今回はフードデリバリー各社(UberEats・出前館・Wolt・menu)のインボイス制度をまとめて紹介してきました。

エリアよっては稼働できるフードデリバリー会社が限れてくることもありますが、昨今では各社の報酬も減少傾向でより効率よく稼働するためにも複数社兼業で稼働することも重要になってきます。

同時にインボイス制度への対応についても一社だけなくフードデリバリー業界全体の方針を見た上で判断することが重要だと思い、メジャーな4社をまとめて紹介した次第です。

本記事をきっかけに自分に最適なインボイス制度への判断をして頂ければこれ幸いです。

それでは良い配達ライフを。

コメント